Có tới khoảng 50 doanh nghiệp Việt Nam, trong đó hơn 1/5 là các hãng bất động sản có tiếng, mới đây “xin khất nợ” 95.200 tỷ đồng trái phiếu, theo tin trên VNExpress, Thitruongbiz và 24HMoney.

|

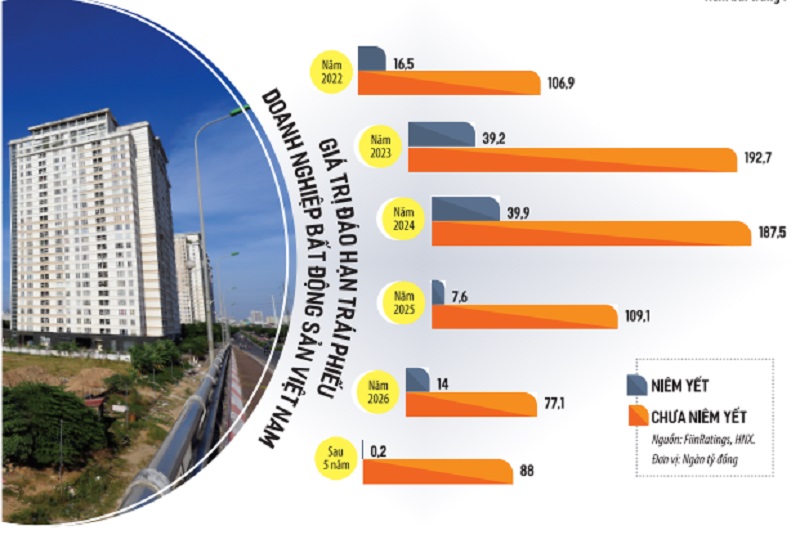

| Tổng giá trị trái phiếu doanh nghiệp bất động sản đáo hạn năm 2023 tương đương hơn 9% dư nợ tín dụng ngân hàng tăng thêm trong năm 2022. Ảnh: Đức Thanh. Đồ họa: Đan Nguyễn Ảnh của Tạp Chí Đầu Tư |

Ba trang tin trên cho hay hôm 12/10 rằng số hàng chục doanh nghiệp kể trên đã phải đàm phán dời ngày đáo hạn hoặc chưa mua lại trái phiếu đến hạn của họ có trị giá tương đương gần 4 tỷ đô la vì họ “thiếu vốn và kinh doanh khó khăn”.

Trái phiếu doanh nghiệp là loại chứng khoán xác nhận rằng một doanh nghiệp có nợ một khoản tiền với người nắm giữ trái phiếu, tức người cho vay, trong một thời gian cụ thể, và doanh nghiệp có nghĩa vụ thanh toán khoản nợ đó, theo định nghĩa trong ngành tài chính.

Cũng các định nghĩa trong ngành tài chính và của Quỹ Tiền tệ Quốc tế IMF nói rằng việc bên vay thất hứa, lỡ hẹn, không thể hoặc không muốn thực hiện việc trả lãi và trả nợ là đủ để bị gọi là vỡ nợ.

Trong số các doanh nghiệp được báo chí Việt Nam nêu tên phải khất nợ có tới hơn 10 hãng bất động sản có tiếng như Novaland, Sovico, Hưng Thịnh, Phú Long, Gia Khang, Helios, R&H, Bamboo Capital, v.v…

Theo VNExpress, Thitruongbiz và 24HMoney, Sovico được đồng ý nới hạn về nghĩa vụ thanh toán với 11 lô trái phiếu, tương ứng khoảng 12.000 tỷ đồng. Các công ty của Hưng Thịnh đàm phán thành công để lùi thời hạn tổng cộng 7 lô trái phiếu trong tháng 9, giá trị khoảng 9.200 tỷ đồng. Các doanh nghiệp thuộc Bamboo Capital cũng dời hạn khoảng 8.000 tỷ đồng trái phiếu. Novaland và công ty con dời kỳ hạn cho 3 lô trái phiếu với tổng giá trị khoảng 1.145 tỷ đồng.

Đa phần các hãng đều khất nợ được thêm hai năm, dời áp lực trả nợ sang giai đoạn 2025-2026, các trang tin cho hay.

Nhóm phân tích VNDirect, được các trang tin trích dẫn, đưa ra bức tranh ảm đạm là “tình trạng chậm trả lãi và gốc trái phiếu vẫn nhiều”.

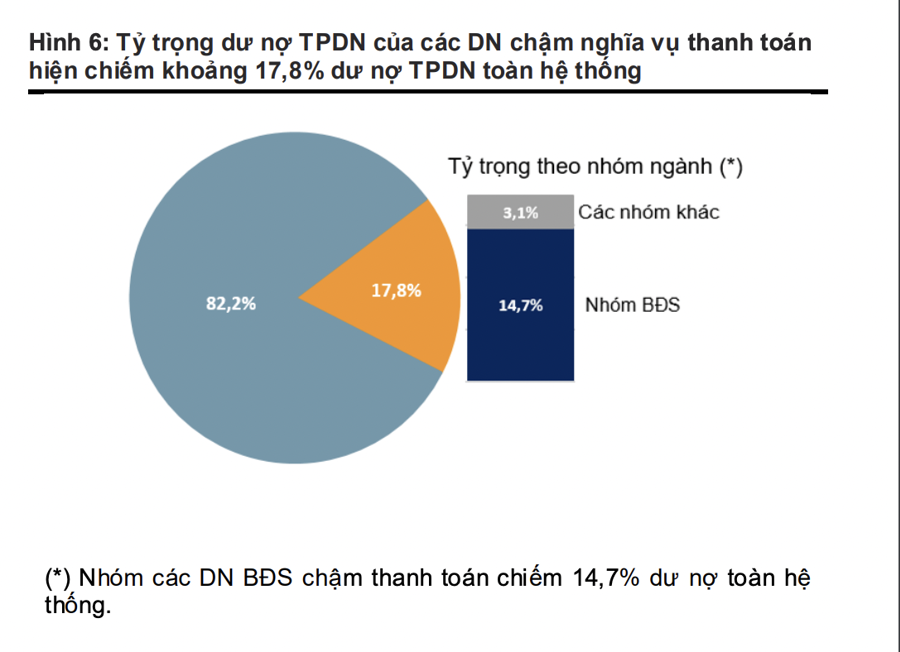

Tính đến ngày 3/10, có khoảng 69 doanh nghiệp nằm trong danh sách chậm nghĩa vụ thanh toán lãi hoặc nợ gốc trái phiếu, theo thông báo của Sở Giao dịch chứng khoán Hà Nội. VNDirect ước tính tổng dư nợ trái phiếu của nhóm này khoảng 176.100 tỷ đồng, chiếm gần 18% toàn thị trường. Phần lớn là các doanh nghiệp kinh doanh địa ốc.

Giới quan sát thị trường nhận định rằng áp lực trả nợ trái phiếu vẫn rất lớn với nhiều doanh nghiệp trong thời gian tới, theo ba trang tin trong nước. VNDirect ước tính, trong quý IV sẽ có khoảng gần 53.800 tỷ đồng trái phiếu doanh nghiệp đáo hạn. Nhóm bất động sản có tỷ trọng lớn nhất chiếm 44% và đứng thứ hai là nhóm tài chính-ngân hàng với tỷ lệ gần 40%.

Tổng hợp tình hinh nợ trái phiếu của các hãng tại Việt Nam theo các báo lề phải

Công ty đánh giá tín dụng nói gì?

Trong tổng số 69 tổ chức phát hành chậm trả, có 43 đơn vị là doanh nghiệp trong ngành bất động sản với tổng giá trị trái phiếu doanh nghiệp chậm trả nợ ở mức 78,9 nghìn tỷ đồng, chiếm 83,6% với tổng giá trị trái phiếu của các doanh nghiệp chậm trả nợ trái phiếu.

Theo Công ty Cổ phần FiinRatings, các tổ chức phát hành có mức đòn bảy nợ rất cao; dòng tiền trả nợ yếu do vay nợ tăng nhưng vốn chủ yếu tồn đọng ở các khoản phải thu và đầu tư tài chính dài hạn thay vì tạo ra tài sản cố định hữu hình hoặc hàng tông kho hoàn thành dẫn đến rủi ro thanh khoản ở mức cao và rất cao và mất cân đối về kỳ hạn. Kỳ hạn nợ ngắn trong khi dòng tiền kinh doanh âm nhiều kỳ liên tiếp trước khi xảy ra sự kiện vi phạm nợ.

Về xu hướng tình hình trái phiếu doanh nghiệp trong năm 2023 và 2024, Công ty Cổ phần FiinRatings cho rằng, vấn đề cần quan tâm và rủi ro chính là 396,3 nghìn tỷ đồng đến từ 302 doanh nghiệp bất động sản trong tổng giá trị trái phiếu doanh nghiệp lưu hành 788,9 nghìn tỷ đồng với 757 tổ chức phát hành là doanh nghiệp phi ngân hàng.

“Chúng tôi cho rằng tỷ lệ nợ xấu trái phiếu sẽ tiếp tục đà tăng trong thời gian tới trước khi những thay đổi chính sách có hiệu quả trực tiếp và trước khi môi trường kinh doanh được dần cải thiện rõ rệt”

Nguyên nhân được Công ty Cổ phần FiinRatings cho là áp lực nợ đáo hạn 107,5 nghìn tỷ đồng sẽ đáo hạn trong năm 2023 trong khi triển vọng kinh doanh của ngành bất động sản đang gặp những trở ngại lớn và chưa có dấu hiệu khởi sắc trở lại.

Các đợt gia hạn trái phiếu của các công ty vì không thể trả được

Tính đến ngày 03/10 đã có hơn 50 tổ chức phát hành đã đạt được thỏa thuận gia hạn kỳ hạn trái phiếu với các trái chủ và đã có báo cáo chính thức lên HNX. Tổng giá trị trái phiếu đã được gia hạn kỳ hạn là hơn 95,2 nghìn tỷ đồng.

Những tổ chức phát hành đã đạt được thỏa thuận gia hạn kỳ hạn với lượng trái phiếu có giá trị lớn trong Q3/23 bao gồm: CTCP Tập đoàn Sovico đã đạt được thỏa thuận gia hạn 6 lô trái phiếu có tổng giá trị khoảng 7.000 tỷ đồng, thời gian gia hạn đều là 2 năm. CTCP Tập Đoàn R&H đã đạt được thỏa thuận gia hạn 2 lô trái phiếu có tổng giá trị khoảng 5.000 tỷ đồng, thời gian gia hạn đều là 2 năm.

CTCP Sovico đã đạt được thỏa thuận gia hạn 5 lô trái phiếu có tổng giá trị khoảng 5.000 tỷ đồng, thời gian gia hạn đều là 2 năm. CTCP Dịch vụ Giải trí Hưng Thịnh Quy Nhơn đã đạt được thỏa thuận gia hạn 2 lô trái phiếu có tổng giá trị là 4.000 tỷ đồng, thời gian gia hạn đều là 2 năm.

CTCP Hưng Thịnh Land đã đạt được thỏa thuận gia hạn 2 lô trái phiếu có tổng giá trị khoảng 3.300 tỷ đồng, thời gian gia hạn đều là 2 năm. CTCP BCG LAND đã đạt được thỏa thuận gia hạn 1 lô trái phiếu có tổng giá trị là 2.500 tỷ đồng.

Thị trường căn hộ đã có những dấu hiệu đầu tiên của sự hồi phục. Tuy nhiên, cả quý 3 chỉ có hơn 3.000 căn hộ chào bán mới, trong khi giai đoạn bình thường trước đây mỗi quý thị trường có khoảng 10.000 căn được chào bán.

“Sự phục hồi không chỉ thể hiện ở nguồn cung bán ra mà còn ghi nhận ở giá bán. Trong 6 tháng đầu năm giá không tăng thậm chí còn giảm nhưng trong quý 3, đường giá sau thời gian đi ngang đã bắt đầu đi lên, thể hiện thời kỳ tồi tệ nhất của thị trường có thể đã đi qua”, Giám đốc điều hành CBRE Việt Nam cho biết.